產業分析-AI晶片市場風起雲涌

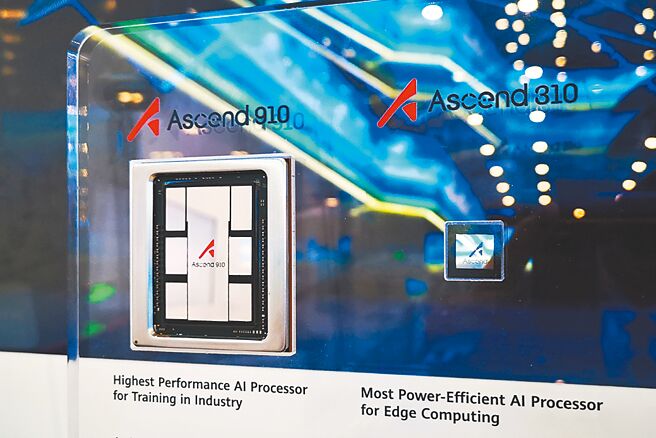

受限於僅能購入輝達降規版產品,大陸科技業者只能轉而向華爲等國產廠商採購AI晶片,惟其晶片在終端和大模型推理方面表現相對出色,不過在門檻更高的GPU和大模型訓練環節,仍有較大追趕空間。圖爲華爲AI處理器升騰910。圖/新華社

據TrendForce研究顯示,現階段提供算力的主要來源以輝達(NVIDIA)AI加速器爲大宗,全球市佔率約8成,但龐大需求量導致其AI加速器供不應求,不僅微軟(Microsoft)、Google、AWS、Meta等全球大型雲端服務廠商(CSP)爲避免被緊缺的供應狀況箝制,紛紛加速其自研AI加速器,就連OpenAI也打算自行開發晶片,甚至欲透過全球籌資建立晶圓廠以因應未來AI發展需求。

輝達在2023年憑藉A100、H100 GPU(圖形處理器)、L40S稱霸全球AI晶片市場,並在2023年11月推出新一代HGX H200,預計2024年第二季開始供貨。此外,該公司也在2024年3月GTC大會公佈次世代Blackwell架構B100 GPU,B100擁有極大的AI運算潛力,AI表現效能將是Hopper架構的「H200」GPU兩倍以上。

超微(AMD)方面,在輝達率先推出採用臺積電4nm的H100後,超微在2023年推出首批應用於AI和HPC的「Instinct MI300X」。其MI300X於2024年開始陸續出貨,微軟資料中心部門成爲最大買家,Meta也已採購大量Instinct MI300系列產品,而LaminiAI則是首家公開使用MI300X的廠商。此外,根據超微官方性能測試,MI300X表現優於市面上已有的輝達H100 80GB,可能對即將上市的H200 141GB造成影響,相較H100晶片,同等級產品的MI300X價格更實惠。

■陸廠僅能購入降規版輝達晶片,加速其自研步伐

受限於僅能購入輝達降規版產品,大陸廠商轉而向華爲等本國廠商採購AI晶片。觀察目前中國AI晶片領域,其在終端和大模型推理方面表現相對出色,不過在門檻更高的GPU和大模型訓練環節,仍有較大追趕空間。華爲推出的兩款AI晶片均基於自研的達芬奇架構,其中升騰910(用於訓練)採用7nm製程,升騰310屬於Ascend-mini系列第一顆華爲商用AI SoC晶片,面向邊緣計算等低功耗領域。

基於升騰910、升騰310 AI晶片,華爲還推出Atlas AI計算解決方案。華爲升騰社區顯示,目前Atlas 300T產品有三個型號,分別對應升騰910A、910B、910 Pro B,前兩者AI算力均爲256 TFLOPS,而910 Pro B可達280 TFLOPS。由於華爲升騰910B等國產AI晶片的需求激增,華爲計劃優先生產升騰910B,這可能將影響Mate 60系列搭載的麒麟9000s晶片產能。

■CoWoS供應鏈仍以護國神山爲大宗;非臺積電供應鏈成形

2023年AI晶片需求崛起,需求量超乎預期,導致提供先進封裝CoWoS的臺積電產能不足。加上中介層矽穿孔製程複雜,且產能擴充需要更多高精度設備,然設備交期拉長,以及既有設備也需要定期清洗檢查,導致矽穿孔製程需花費更多時間,CoWoS產能要短時間大幅開出的難度相當大,也因此CoWoS段一直是AI晶片供給上的瓶頸。

爲解決供給瓶頸,臺積電預計將把CoWoS產能將擴增1倍,市場供不應求情況到2024年底就可緩解。目前除了臺積電的CoWoS主導先進封裝市場之外,包括聯電、日月光投控旗下矽品也逐步搶進輝達供應鏈,形成非臺積電CoWoS供應鏈。其中,聯電將爲前端CoW製程準備矽中介層產能,而後段則由日月光旗下的矽品和Amkor負責WoS封裝。聯電的2.5D開放系統解決方案是透過聯電生產之2.5D TSI矽中介層晶圓,與世界一流封測廠的先進晶片封裝服務,合作建立認證合格的完整2.5D TSI矽仲介層晶圓封裝供應鏈。

日月光投控旗下矽品已進入輝達供應鏈,日月光則透過推出VIPack先進封裝平臺提供垂直互連整合封裝解決方案,擴展設計規則並實現超高密度和性能設計的下一世代3D異質整合架構。此平臺利用先進的重佈線層(RDL)製程、嵌入式整合與2.5D/3D封裝技術,協助客戶在單個封裝中整合多個晶片實現前所未有的創新應用。此外,日月光也在高效能運算(HPC)和AI領域已佈局多項封裝技術,可協助AI應用模仿人類五感應用,例如2.5D和3D IC、共同封裝光學元件(CPO)、雙面壓模、天線封裝、嵌入式基板封裝等。