REITs基本面穩健 多頭伺機再起

預期今年美國開始降息後,REITs近二年評價偏低局面將扭轉。圖/美聯社

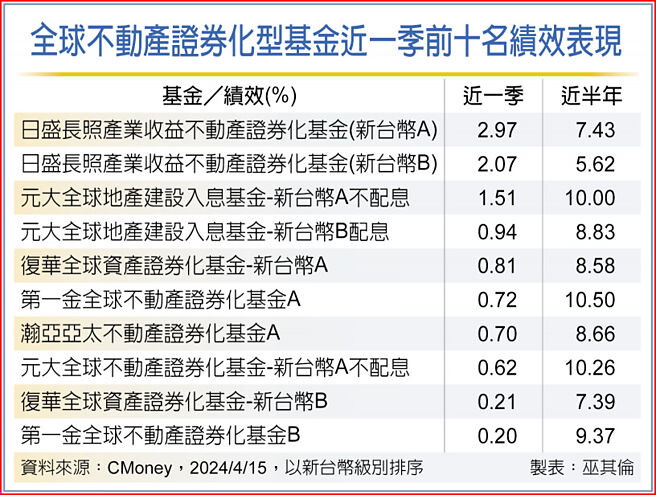

全球不動產證券化型基金近一季前十名績效表現

根據美系券商預估,房地產行業最新財報每股收益有望增長3%,在健全的資產負債表下,將使REITs應對美國聯準會降息過程中所面對的經濟不確定性,其中高齡住房擁有創紀錄入住率、租金增長及支出緩解,持續保有成長趨勢,在強勁業績支持下,預計今年平均入住率有望年增2.5%,營運基本面支撐長照REITs後市表現。

日盛長照產業收益不動產證券化基金研究團隊表示,高齡住房當前租金的增長彌補通膨的負面影響,由於老年人口住房需求持續強勁,使入住率基本面持續回升,因此預計全年租金增長將可維持。隨着美國人口老化速度加快,年齡在65歲以上人數佔總人口數已達18%,老年住房入住率將持續增加,老人照護及相關醫療機構需求依然強勁,將有助未來數年將繼續支撐醫療保健行業持續性的收益增長,可持續留意長照REITs後續表現。

臺新北美收益資產證券化基金經理人李文孝指出,前年初REITs因美國快速升息,導致評價大幅下修而重跌逾3成,RMZ指數(美國REITs指數)最低幾乎跌回1,000起漲點,近期美國通膨與就業數據走緩支持美國不再升息,美債利率將持續下降,預期今年美國開始降息後,REITs近二年評價偏低將扭轉,超賣的REITs評價將大幅回升,降息前多頭最有機會表現,否極泰來。

PGIM全球精選不動產證券基金產品經理林芷麒指分析,今年來整體REITs僅上漲5%,相較於過往聯準會暫停升息後一年平均10%~50%的漲幅仍有段差距,進一步來看,不同產業的REITs表現差異極大,由於企業模式創新與租金揚升,帶動工業、倉儲、資料中心、醫療保健、百貨等表現超前,漲幅呈現雙位數之多,預期今年在選股之下,可望創造REITs投資的超額表現,且因爲各REITs公司已在2008年的金融海嘯當中吸取寶貴的教訓,相較2009年,目前槓桿率均已大幅下滑,基本面無虞。