瑞信AT1 國內投資人踩雷17億

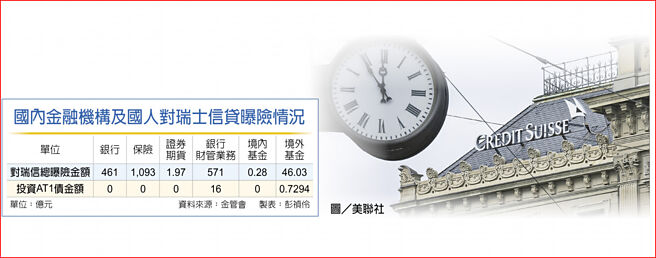

國內金融機構及國人對瑞士信貸曝險情況

比金融機構更慘的是國內投資人。金管會21日公佈,有五家銀行財富管理銷售瑞士信貸的AT1債券,規模達新臺幣16億元,另外國人投資境外基金則有46.03億元的瑞信相關部位,AT1部分仍在清查中,初步看見有15檔基金約買到7,294萬元的瑞信AT1債。

瑞士金融監理單位Finma已宣佈註銷瑞信約173億美元的AT1債券,投資人將血本無歸,但瑞信股票則仍有價值,其他債券也尚沒有虧損,由瑞士銀行合併後概括承受。

金管會21日更新銀保證三業到今年2月底對瑞信曝險金額,銀行資金對瑞信曝險461億元,包括投資瑞信金融債362億元,及拆存74億元;保險業則投資瑞信1,093億元,證券期貨自有資金則對瑞信曝險1.97億元,三業合計對瑞信總曝險近1,556億元,初步看都沒有買到AT1債。

反而是銀行高資產客戶及基金投資人踩到近17億元的AT1債券,恐損失慘重。目前就看銀行銷售時有沒有跟客戶說清楚投資風險,盡到相關責任,及協助後續處理。

銀行局副局長童政彰表示,金管會去年即看到瑞信集團警示風險,在同年11月14日發函銀行,要求因應情勢變化,強化銷售金融商品程序兩大重點。

一是預警管控機制,對銷售金融商品的發行機構,強化重大事件的預警機制,若有信用風險、財務危機、重大舞弊事件,要即時掌握重要資訊,審慎評估,訂定停賣策略等,並由理專與客戶溝通,協助客戶贖回。

二是確保客戶權益保障,對客戶關懷,讓客戶掌握最新資訊變化。

除瑞信AT1外,共17家銀行財管部門有銷售全球系統性重要銀行的AT1等級債券,銷售金額345億元。銀行自己投資的AT1部位則約是7,000萬元。

國人投資境內基金中,對瑞信曝險0.28億元,沒有AT1債券;境外基金有46.03億元曝險,正調查AT1部位,其中PIMCO揭露15檔,約有7,294萬元瑞信AT1債。

另外,國人投資的基金中,有72檔基金投資有CoCo Bond(應急可轉換公司債),共103.37億元,佔率0.2%。

另外有84檔基金投資有TLAC債券(損失吸收債)共2,328.52億元,佔率4.58%,與AT1債性質接近。