升息尾聲 投資級債有潛力

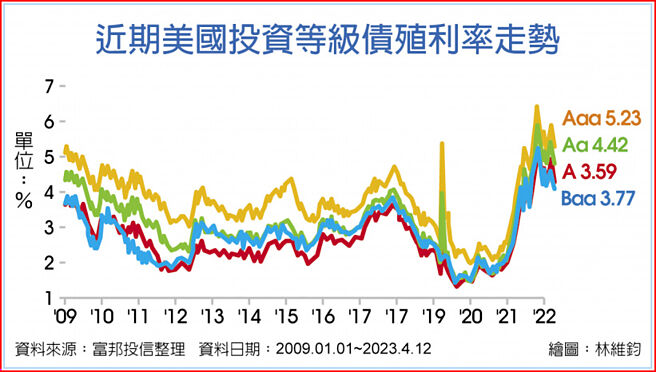

近期美國投資等級債殖利率走勢

就過去歷史資料驗證,每當聯準會停止升息後,投資等級債是平均表現最佳之債種,法人表示,在市場預期聯準會貨幣政策趨緩且利率已達高點甚至可能降息的情況下,值得關注投資級債買點。

對於全球債市後市,富邦全球投等債(00740B)ETF經理人陳怡靜指出,日前金融危機事件頻傳,使市場預期利率高點與升息循環終點加速到來,市場更是傳出預期年底降息的可能性,而在金融危機事件的推波助瀾下,投資人資金流出風險性資產,使高評級債券利差再度擴大,展現投資吸引力。

陳怡靜認爲,由近期美國投資等級債殖利率走向看來,分別落在3.77%至5.23%不等,皆處在近十年來相對高點,毫無疑問是過去極少出現的甜蜜點位,另外美國10年期公債殖利率亦是處在相對高點,由過去與聯邦政策利率走勢亦步亦趨的相關性看來,在市場預期聯準會貨幣政策趨緩且利率已達高點甚至可能降息的情況下,殖利率有望逐步下修,現行甜蜜點位着實值得投資人把握。

富蘭克林坦伯頓穩定月收益基經理人愛德華.波克分析,在利率大幅攀升與利差已顯著擴大下,創造了固定收益市場的投資機會,接下來幾年「收益」對投資人而言,將在投資總回報中扮演更重要的角色。就總回報、收益與風險管理而言,特別偏好投資級債,經濟正向發展的情境,隨着利率下滑與利差收窄,預期投資級債將有良好表現。

除投資級債之外,在新興市場債部分,中信EM主權債0-5(00849B)經理人遊忠憲強調,去年瘋狂升息對長天期的衝擊較大,反觀短天期債券相對抗跌,市場預期新興市場國家會較已開發國家升息較早見頂底,整體展望偏向樂觀,當前適逢利率高點,目前仍適合加碼債券ETF,可掌握利率見頂後的債券表現。