通膨 鮑爾不唱「鴿」

Fed主席鮑爾 圖/美聯社

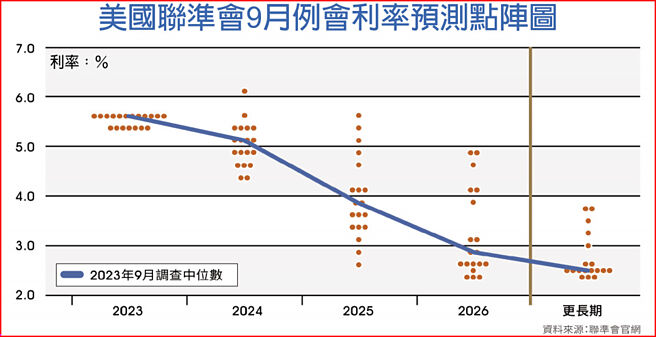

美國聯準會9月例會利率預測點陣圖

Fed爲壓低通膨率至2%的長期目標,自2022年至2023年11月底,已宣佈升息11次,累計升息21碼,目前基準利率來到5.25%~5.00%,時序進入12月,Fed會再升息?2024年又會何時開始降息?

美國通膨數據報喜,華爾街分析師紛紛預估美國聯準會(Fed)在7月已完成本輪歷史性的升息;據芝加哥所FedWatch數據顯示,目前市場普遍認爲,今年底是這次升息循環尾聲,明年下半年將展開降息循環。

根據Fed11月21日公佈的11月初會議紀錄飄鷹味,爲了提防通膨回溫,Fed官員認爲貨幣政策仍須保持限制性,並維持一段時間。

Fed的10月31~11月1日會議紀錄顯示,所有與會官員一致同意,謹慎推進利率政策,是聯邦公開市場委員會(FOMC)的立場,「與會者預期往後數月出爐的數據,有助釐清在借貸成本升高之下,通膨能持續放緩到什麼地步。」紀錄指出,「與會者提到,若之後訊息顯示,FOMC朝通膨目標的努力仍嫌不足,進一步緊縮貨幣並無不妥。」言下之意,Fed可能會突如其來繼續升息。

紀錄提到,與會官員鑑於長期公債殖利率飆升,做出金融環境近幾個月大大緊縮的評論。但通膨依舊高於央行目標,Fed貨幣政策可能須保持限制性一段時間,直到通膨明顯持續降溫。

儘管Fed官員拒絕宣告升息循環結束,會議紀錄對降息隻字未提,不過從聯邦基金利率期貨合約報價來看,市場仍預期Fed繼續升息的可能性近乎於零。

根據芝商所(CME)FedWatch工具11月29日顯示,聯準會於明年4月30日~5月1日政策會議扣下降息板機的機率,從會議紀錄公佈前的65%微升到73%。

美國經濟出現兩相矛盾的訊號,面臨更多雙向風險,令Fed決策者左右爲難。一方面認爲通膨仍有復燃的隱憂,另一方面又擔心信貸縮過頭,恐傷及經濟。

美國第3季國內生產毛額(GDP)季增年率達5.2%,創近2年最快增幅,但金融市場已提高家庭、企業及政府的借貸成本,恐抑制經濟和就業成長,其壓力可能更勝讓通膨重返2%目標。