雜誌精選》矽晶圓與航海王先彈再說

封面故事(圖/理財週刊提供)

受國安基金七月十二日宣佈第八次進場護盤激勵,臺股投資人信心有所提振,並在空單回補及搶反彈多單進場帶動下,加權指數自七月十三日起K線已連五紅,累計上漲744點,漲幅達5.3%。在此同時,今年上半年股東人數大增的半導體、金融股等權值股,成爲護盤拉擡指數的資金輪動重點,收復部分跌幅,算是政府稍稍幫助大批股民補破洞。

航海王八月初拚再起!

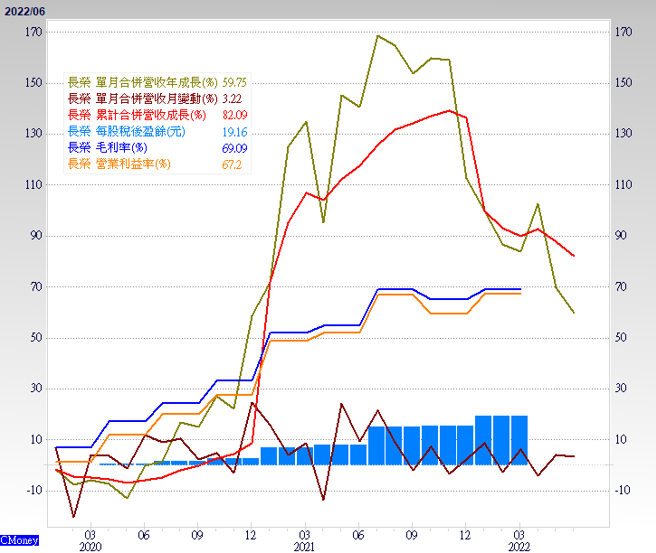

2021年出現百年一遇的航海王,今年在高配息題材下吸引大量投資人搶當股東,貨櫃三雄陽明(2609)、長榮(2603)及萬海(2615)股東人數增加的盛況,僅次於臺積電(2330)爲首的半導體權值股及金融股,近期股價在歷經假除息所引發融資斷頭賣壓後,已具有止跌反彈的條件。

受全球景氣前景雜音影響,目前市場對貨櫃航運產業後市看法仍分歧,悲觀者認爲個股獲利高峰已過,第二季起將逐季遞減,樂觀者則認爲獲利高峰將至,第三季爲今年獲利高峰。

誰對誰錯,最終就要從八月十日前公佈的七月營收來做判斷,如果營收數字能夠在今年SCFI運價指數相對低檔時還創高,市場對第三季旺季不旺疑慮就會消除,股價就有機會出現像樣的反彈行情。

旺季旺不旺成關鍵

悲觀者預估全球貨櫃需求成長將自2021年的7%減速至2022至2023年的4%及3%,轉折點落於2022年第三季,主因零售品牌商開始去化庫存,美國民衆消費由商品轉向服務,進口貨物由大型傢俱轉向塑膠製品,容積所佔用的運能縮小。

全球貨櫃供給則因塞港問題改善,運輸效率損失將逐步恢復,預估2022至2023年實質供給成長將大幅增加25%及13%。整體產業供需將由供不應求轉向供過於求。

樂觀者則預估第三季將完整享有美國線長約漲價效益,五月一日的長約漲價反映到營收約落後一至二個月,中國疫情封城是從三月底至六月初,第二季貨量受衝擊,第三季中國解封又是傳統旺季,貨運需求將增加。新加坡海運燃油自六月十五日高峰迴落,有利降低成本。因此,預估貨櫃航運股獲利有機會在第三季創今年新高。

半導體庫存調整波及上游矽晶圓

半導體產業庫存調整趨勢已獲得晶圓代工龍頭臺積電確認,公司於近期法說表示客戶下半年開始降低庫存,預期仍需要幾季時間纔可回覆到正常水準,庫存調整將延續至明年上半年。

其中,又以成熟製程產品調整最爲劇烈,受終端應用市場需求降溫影響,部分晶圓代工廠產能利用率開始下降,不僅影響下游的封測產業的產能需求,也開始衝擊到今年股東人數大增的上游矽晶圓廠。

本文作者:高適

(本文摘自《理財週刊1143期》)

《理財週刊1143期》