沒踩雷就賺!國銀嚴選授信對象

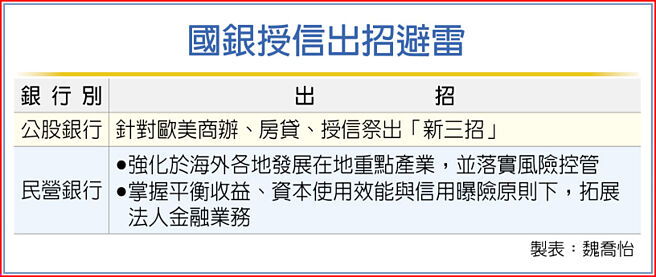

國銀授信出招避雷

沒有呆帳纔是真的賺到。美國將維持高利率更長時間,國銀利息收入及換匯(SWAP)收益可望比年初預期更高,獲利可期,但銀行已開始謹防授信「踩雷」,嚴選授信對象,以守住獲利。

銀行年初預估美國聯準會第二季即可能開始降息,SWAP可能比去年少2~3成,現在延後降息,減少幅度可能降爲1~2成,加上高利率可增加利息收益及固定收益,今年獲利仍是可望成長。

但銀行目前更嚴防高利率造成授信呆帳,造成獲利回吐,公股銀行鍼對歐美商辦、房貸、整體授信祭出「新三招」,一是海外分行辦理不動產擔保授信,除了看地點、擔保品價值及獲利性外,更重要的是強化貸後管理,評估高利率環境對借款戶還款付息的影響,落實償還能力分析。

二是房貸因新青安房貸催出自用剛性需求,且不動產回溫,但公股銀對預售屋及餘屋較多的地區,會評估升息及高利率的影響,審查土建融時會注意該地是否出現交易萎縮或房價走跌跡象,落實「資本有價」,嚴格把關授信利率。

三是整體授信持續監控大陸曝險、慎選授信對象及加強事前徵信調查、適時實地訪查,兼顧內外信評,優先選擇實體經濟及產業前景良好的放款地區或對象。

雖然高利率持續,但因經濟回溫,企業資金需求不減,亦增加銀行獲利來源,中信銀指出,儘管利率維持高檔、中央銀行3月還升息,但其前三月企業放款量仍較去年同期成長。在臺灣市場拓展再生能源等新興領域,同時建立中小企業業務模式,吸引不同規模企業;並因應臺商供應鏈移轉及金融服務需求,投資跨國人才、強化能力,將臺灣經驗複製到海外據點。

國泰世華銀指出,去年國內外企金放款較2022年成長近10%;今年第一季較去年底成長約5%,今年會落實風險控管,並深化海外據點合作,提供企業海外所需的金融服務;依授信戶實際情況規劃產品、掌握還款來源,並經由帳戶規劃的貸後追蹤機制,提升授信資產品質,在平衡收益、資本使用效能與信用曝險原則,拓展法金業務。