A股突然暴漲原因找到了!10多家基金機構緊急解盤

中國基金報記者 李樹超

A股震盪這麼久,終於迎來久違的大漲!

5月25日,A股三大大盤指數集體收漲逾2%,醫美、疫苗、證券、銀行、軍工等輪番上漲,漲停增至70餘家,兩市合計成交10063億元,刷新近期新高。其中,白酒引領食品飲料板塊、券商引領大金融等板塊漲幅居前,北向資金全天淨流入超兩百億元。

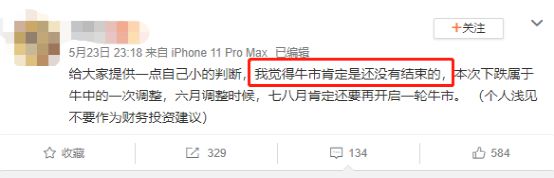

微博朋友圈也沸騰了,大家要的“牛市”的味道又回來了……

怎麼看待週二股市的逼空行情,券商、白酒、銀行還能繼續漲嗎?作爲手握5.27萬億市值、佔A股流通市值8.22%(今年一季報數據)的公募基金和其他資管機構,也在收盤後緊急解讀市場,把脈A股未來走勢。

針對A股市場的走強,基金公司對股市走勢也出現分歧:部分公募表示通脹壓力趨緩,白馬股估值修復,市場風險偏好擡升,認爲A股有望再創新高;部分公募則認爲從主流指數估值歷史分位,社融趨勢下行和未來貨幣政策的收緊,恐對漲幅形成一定製約,A股未來或延續震盪市和結構性行情。

華夏基金:風險偏好提升

繼續看好大勢

A股市場近期震盪走強的主要驅動因素在於風險偏好的提升。在前期策略中,我們曾提出隨着年報和一季報數據的披露,盈利增長帶來全A估值快速下行,而經濟基本面繼續保持復甦態勢。在這種情況下,以殘差模型刻畫的風險偏好快速下行,跌至歷史極值區域,而在過去9年中,只有2013年底-2014年初和2015年底-2016年初曾經經歷過這一情形,從歷史經驗來看,風險偏好在底部極值區域的時候,市場均難以形成趨勢下跌行情,這也是我們之前判斷指數在5月份將維持震盪偏強的關鍵邏輯。

經過2月下旬至今的調整和震盪,市場價格隱含預期已經比較悲觀,而實際情況中,流動性反而不如預期的緊,盈利也不如預期的弱,兩個核心因素的預期差帶來指數的大漲。從盈利角度來看,如果以19Q1爲基數,全A淨利潤21Q1的兩年複合增速爲9.2%,非金融複合增速爲16.3%,仍然增長較快,高於疫情前水平;行業結構上,30個一級行業中27個行業在21Q1環比20Q4增速均有提升,有超過40%的公司盈利超過市場一致預期(往常一般在30%);從流動性方面來看,資金面利好大概率還將持續,考慮到目前經濟“恢復不均衡、基礎不穩固”的基本面情況,利率維持相對低位,貨幣政策持續緊縮的可能性很低。

當前階段,我們對A股市場大勢繼續保持樂觀,指數的年內高點大概率尚未出現。投資方向上,關注市場風格發生的變化,國務院常務會議已經連續兩次關注商品價格上漲,大宗商品價格出現大幅波動,市場預期在政策管控加強的情況下,週期類板塊可能受到抑制,成長(科技、醫藥)和穩定成長(消費)風格會迎來更多表現機會。

工銀瑞信基金:短期指數將維持震盪格局

以結構性機會爲主

5月25日市場上漲主要受市場流動性相對寬鬆等因素的影響。據報道,24日多位美聯儲官員反駁有關通脹壓力將持續攀升的說法,認爲大部分物價漲幅只是暫時現象。聖路易斯聯儲行長稱,討論縮減債券購買的時機尚未成熟。國內流動性維持寬鬆,截至5月24號,DR007持續維穩於政策利率下方,銀行間流動性維持充裕。國內外流動性好於預期,流動性較敏感的板塊如非銀金融、軍工等漲幅居前。

在國內宏觀政策定調相對溫和並持續釋放改革開放信號等背景下,預計未來一段時期國內經濟還將延續改善態勢。當前貨幣政策仍強調穩字當頭,尚未出現明顯轉向,但政策在穩槓桿、控風險上的權重逐步加大,預計貨幣政策仍將延續信用端結構性收緊、貨幣端維持平穩的態勢。當前主要指數估值水平處於歷史相對高位,預計短期指數將維持震盪格局,以結構性機會爲主。整體來看,疫苗進展和經濟修復情況是未來影響市場的重要事件。風險方面,關注海外疫情、美股波動性加大等海外不確定性。

博時基金:未來A股或更多以結構性行情爲主

5月25日A股大漲,主要是由於流動性好於預期、風險偏好有所修復所致。當前股票相對債券吸引力有所修復,但依然低於歷史均值水平,在流動性相對較寬鬆的情況下,A股短期或將維持震盪格局。

A股經歷春節後的快速下跌以及後續的反覆震盪之後,市場風險逐步釋放,未來大概率不會存在系統性風險。從經濟數據來看,國內宏觀經濟穩中向好的趨勢不變,但經濟復甦的韌性和堅固性仍有待加強。當前我國貨幣政策和財政政策逐步迴歸正常,整體基調依然強調穩字當頭。

在此背景下,未來A股或更多以結構性行情爲主,性價比高的投資標的或將更受市場青睞,可適當關注各細分行業龍頭的機會。

銀華基金:高估值逐步消化

權益市場機會穩步提升

5月25日市場顯著反彈,券商板塊表現亮眼,顯示市場風險偏好有所回升,這主要是對流動性收緊預期有了邊際改善。

一方面,美聯儲4月會議紀要中,給出了退出QE和加息的節奏預期,且近期就業數據反覆,投資者對政策快速收緊的擔憂緩解。另一方面,國內嚴控大宗商品漲價,且主要通過抑制短期投機,優化供給作爲手段,商品價格趨穩。通脹壓力導致貨幣政策轉向的預期緩和,資金迴流權益市場帶動板塊出色表現。我們認爲當前市場主旋律沒有大的變化,整體仍舊以寬幅震盪爲主。

隨着經濟恢復,高估值逐步被企業盈利增長消化,權益市場佈局機會穩步提升。但社融趨勢下行和未來貨幣政策的收緊恐對高度形成一定限制。仍要注重公司估值與長期成長能力的匹配,選取長期成長空間大,質地優秀的公司。

短期行業配置以景氣度、政策導向爲主:第一,從景氣度角度,全球通脹預期上行和國內供給收縮將繼續推升順週期板塊的盈利改善預期,美國短期數據較差不改中長期回升態勢,貨幣政策至少等到Q3後纔會有明顯緊縮;此外,前期受疫情影響的線下消費服務和出行值得關注。

第二,從政策導向角度,碳中和框架下供給端的有色、化工、造紙、煤炭、鋼鐵等以及需求端的光伏、風電、新能源車等行業值得關注;主題方面有海外疫情主線:包括疫苗、生物科技、製藥等;高性價比成長主線,如消費電子、半導體設備、醫療服務等。

中歐基金:風格有序輪動

引領反彈趨勢延續

監管層在多個場合反覆穩定貨幣政策預期,是由於當前國內經濟復甦基礎仍較爲薄弱。前期公佈的數據顯示,4月社會消費品零售總額同比增長17.7%,增速較3月份回落16.5%,進一步緩解市場對於貨幣政策收緊的預期,決策層更關注中長期經濟實際的復甦水平,政治局會議明確強調“要精準實施宏觀政策,保持宏觀政策連續性、穩定性、可持續性,不急轉彎”。

5月12日、5月19日國務院常務會議連續兩次提到大宗商品,要求做好大宗商品保供穩價工作,保持經濟平穩運行。近期多數大宗商品,尤其是鋼鐵、煤炭等價格也顯著回落,一定程度緩和通脹壓力,也預示貨幣政策將保持較好的連貫性。

在國內經濟仍處於擴張區間的背景下,海外受疫情困擾國家的需求仍有望進一步拉動中國出口,且海外寬鬆的流動性環境也更有利於國內下游行業轉嫁原材料漲價壓力。

未來一段時間隨着政府與居民潛在消費動力逐步釋放,消費盈利端景氣伴隨CPI上行將是大概率事件。後期隨着資本市場改革不斷深入,銀行及券商等金融機構將再次受益。總體而言,中長期國內消費、投資需求均有較大釋放空間,景氣度仍將持續在較高態勢運行。

鵬揚基金股票投資部副總監張望:

市場充分調整板塊存在反彈空間

近期政策強調防風險,債券市場已經感受到流動性相對寬鬆,股票市場對於流動性的關注度也逐步提升。階段性的資金面形勢有利於股市的企穩反彈,而資金利率平穩的同時通脹預期升溫,客觀上降低了實際利率,有利於估值的改善。

不過,通脹和經濟的方向性分歧依然會在中期市場中反映,市場充分調整的板塊存在反彈的空間,但反彈持續時間窗口未必很長,因爲隨着通脹壓力增加,美聯儲表態探討縮減購債的可能性,國內資金面的寬鬆也難以持續很長時間。此外,國內房地產投資和出口需求放緩的預期是市場擔憂的主要中期基本面風險。

從資產配置角度看,債券趨勢性機會仍需等待,後續一方面主要關注通脹壓力、經濟韌性與利率債供給高峰,通脹壓力降影響到貨幣政策的走向,經濟韌性關乎二季度上市公司業績能否繼續維持高增長和超預期,債券發行節奏將影響到全年財政支出和基建投資的力度,進而對股市尤其是週期板塊也會有影響。

從後市的節奏上看,中期若經濟放緩進一步明確,債券或將進入衝頂階段,股票底部震盪,下一個持續的成長和週期板塊的機會窗口,將來自於應對經濟放緩的流動性寬鬆和財政支出與基建投資提速。

財通基金:權益窗口期仍在

年中A股有望再創新高

5月25日市場大漲主要原因有以下三方面:一是大宗商品價格回落,全球市場對於通脹擔憂趨緩,投資者對流動性預期階段性改善,推動利率敏感行業走強;二是海外疫情持續反覆而國內控制得當,使得人民幣資產再次受到外資青睞,近期人民幣匯率不斷走強,北向資金持續流入也反映了海外投資者的這一變化;三是市場層面看,以白酒爲代表的白馬龍頭估值修復到相對合理水平,在基本面向好的背景下,自身或也有上漲需求。

展望後市,堅定看好A股市場本輪行情,年中A股有望再創新高。當前全球流動性擔憂緩解,對於利率相對較爲敏感的成長板塊以及行業龍頭個股有望取得相對收益,但是在整體全球經濟復甦,供需缺口無法快速彌背景下,中期來看週期板塊休整之後,相關產業行情仍然有望延續。

浦銀安盛基金:食品飲料、金融引領A股上漲

關注市場結構性機會

5月25日市場上漲的核心因素主要是資金面階段性偏鬆、市場估值調整到相對合理的位置,從而帶動短期市場情緒提振和風險偏好擡升,這種情緒性的擡升最好的印證就是以券商爲代表的金融板塊漲幅靠前。海外方面,離岸人民幣兌美元升破6.4關口,創2018年以來高位。美歐股指集體上漲,原油黃金等大宗商品價格收漲,美債收益率普跌,A股市場對外資吸引力提升。

展望後市,從短期來看,市場風險偏好和流動性預期向好。從中期維度來看,我們仍然需要注意未來可能到來的宏觀風險,例如海外疫情的不斷復發、通脹特別是CPI壓力、利率上行、信用收縮壓力、美聯儲退出量化寬鬆等等,這些可能再次衝擊股票市場,整體我們認爲目前市場還是以結構性行情爲主。從更長維度來看,權益市場仍具有長期配置價值,好的公司依然將穿越週期實現內在價值的增長,從而爲投資者創造更高的收益。

浦銀安盛基金認爲,當前全球經濟仍處於恢復之中,貨幣政策迴歸正常化兩大背景下,市場整體可以繼續尋找結構性機會。

從長期維度看,A股市場核心資產仍然是我國商業模式最好、質地最爲優良的好公司,它們依然具有積極配置價值,例如消費、醫藥、科技、新能源;此外,階段性可以關注PPI見頂後原材料成本壓力明顯緩解中游製造板塊,例如家電、汽車、電力設備等,以及受益於經濟後周期和市場情緒提振的金融板塊,例如銀行、券商等。

萬家基金:短期股市有望震盪上行

關注大消費、科技板塊機會

5月25日市場大漲,主要有以下幾方面因素,第一,大宗商品價格回落,通脹預期緩解。兩次國常會後,螺紋鋼、動力煤等大宗商品應聲而落,化解了此前市場有關經濟進入高通脹、貨幣政策會較快速收緊的擔憂。第二,流動性處於階段性寬鬆窗口。近期流動性環境較爲寬鬆,對股市形成利好。第三,人民幣升值預期下,使得人民幣資產吸引力加大,配置價值凸顯,外資大幅流入,推動今日A股放量大漲。第四,外圍市場助力A股上漲。在國外通脹壓力較大的情況下,外圍市場依舊是上漲態勢,反觀國內通脹壓力可控,因此A股存在上漲動力。

展望後市,經濟處於持續復甦過程中,人民幣升值趨勢、流動性較爲寬裕的環境有望持續,對A股形成一定支撐。整體來看,短期股市有望震盪上行,中長期或呈震盪態勢,出現一些結構性機會,具體可以關注大消費板塊,以及長期增速向好的科技行業,比如新能源、半導體等板塊。

寶盈基金:趨勢性行情仍未到來

建議謹慎待時

5月25日,兩市股指高開高走,盤中在金融、白酒、醫藥等板塊的帶動下強勢大漲,滬指、深成指漲幅均超2%,創業板指漲近3%站上3200點,上證50指數大漲超4%;兩市成交量突破萬億大關,北向資金淨流入超200億元。

趨勢性行情仍未到來,建議謹慎待時。4月以來美債利率有所下行,在北向資金的大幅流入下,A股呈現階段性反彈。5月份隨着海外疫情好轉,全球央行寬鬆政策的緩慢退出是主要方向;地方債發行加速可能對銀行間流動性產生擾動,市場風險偏好降低的環境下限售股解禁壓力加大或影響A股走勢節奏。另外,美國4月通脹數據大超預期,通脹擔憂短期難以緩解,市場情緒需時間修復,建議謹慎待時。

重點行業配置:關注三條主線:1)一季報業績改善,受益於PPI回升行業,如“化工、採掘”;2)高股息率行業,如“鋼鐵、銀行”;3)政治局會議強調加快推進發展主題:“碳中和”。

方正證券:市場將迎來反彈窗口期

市場上漲主要有四方面原因,一是大宗商品價格明顯回落,政策層面從國常會到各部委均出臺措施管控遏止大宗商品價格上漲,通脹預期得到明顯緩釋;二是流動性處於階段性寬裕的窗口期,十債利率一度達到3.09%,下破永煤事件之後的低點,各項短端利率處於相應政策利率下方;三是人民幣匯率持續升值,升破6.4關口,與此同時美元指數走低,帶來人民幣資產配置價值凸顯,外資大幅流入,此外央行副行長劉國強表示未來人民幣匯率雙向波動成爲常態,央行對人民幣匯率漲跌波動的容忍度大幅提升;四是存在重要時間節點維穩預期,從歷次維穩行情來看,大多出現指數權重搭臺,題材唱戲的格局。

市場將迎來風險偏好改善驅動下的反彈窗口期。從後續演繹來看,當前國內廣義流動性和銀行間流動性出現背離,雖然以社融來衡量的宏觀流動性處於收斂週期,但下行最快階段已經過去。此外,資金價格走低,上半年MLF到期壓力不大。海外流動性仍處於較爲寬裕的格局,美聯儲仍保持較爲平穩的擴表節奏,上半年Taper的概率不大,後續需要關注非農、通脹以及疫苗接種數據的變化,初步判斷在三季度。整體而言,市場將迎來風險偏好改善驅動下的反彈窗口期,維穩行情的背景下,輕指數、重結構。

維穩行情重結構,短期關注超跌反彈的相關板塊,中期重點圍繞高景氣與低估值兩條主線佈局。短期可關注非銀以及成長板塊,包括超跌的軍工、計算機、半導體等,中期重點圍繞高景氣與低估值兩條主線佈局,具體包括1)週期板塊中,關注受益於海外定價,國內外經濟回升,行業格局優化的建材、油服、有色;2)消費板塊中,關注低利率環境驅動下的高景氣賽道:食品飲料、醫藥、新能源。3)銀行、證券、保險等低估值板塊具備估值修復空間。

上海證券:指數開始逐級反擊

多方會試圖挑戰前期高位區域

5月以來市場先抑後揚,終於暫時擺脫了3、4月間的陰霾,幾經波折後,上證綜指和各大指數均突破了前期箱體的上沿壓力。期間,市場結構從產業鏈角度看,從上游週期品向中游製造業轉移,從市場角度看,呈現此消彼長的特點,年內表現差的,開始否極泰來進行反擊,券商就是我們上期研報着重指出的;週二,券商成爲多方開路先鋒,帶動大金融爆發,年內超跌的軍工行業緊隨其後,核心品種的白酒也不甘人後, 華爲鴻蒙帶動科技品種,北向資金流入超兩百億。

目前大格局態勢下,我們判斷市場仍在下檔3300點-3400點,上檔3600點-3700點的區間內波動,隨着2、3、4月份核心資產風險的大幅釋放,市場對於擔憂滯脹風險的適應和緩解,指數開始逐級反擊,但要短期真正突破大區間格局,仍需更多努力,但多方會試圖挑戰前期高位區域。