長天期公債 法人減碼聲浪大

法人從短期戰術角度來看,已轉爲「中立」看待長天期公債,但從長期策略來看,團隊仍保持「減碼」態度,並再次下調高品質信用債。圖/美聯社

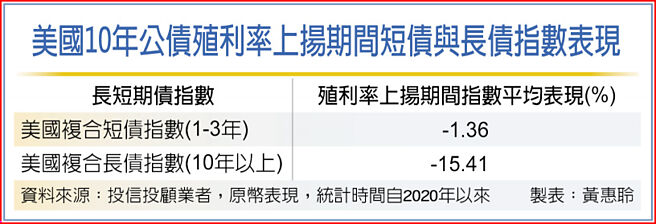

美國10年公債殖利率上揚期間短債與長債指數表現

美國公債殖利率續創16年新高後,不少法人看多債市,但愈來愈多訊息顯示美國聯準會短期內恐不會降息,即便降息亦是小幅緩步,法人陸續修正對債券看法,尤其長天期公債,預期美國公債殖利率恐還有續創新高的可能。

貝萊德表示,從短期戰術角度來看,已轉爲「中立」看待長天期公債,因爲市場預期利率將長時間維持在高點,但從長期策略來看,團隊仍保持「減碼」態度,並再次下調高品質信用債。

從2020年底以來,貝萊德就一直在減碼長天期美國公債,認爲在新的總體經濟市場環境下預告着未來利率將持續上揚,美國10年期公債殖利率處於16年高點,顯示殖利率已出現大幅調整,但「此過程尚未結束」,隨政策利率接近峰值,戰術性觀點現在轉向中立看待長天期美國公債,距離轉爲加碼還有一段時間。

從長天期角度來看,10年期公債殖利率可能會達到5%或是更高的水準,未來公債殖利率向上或向下波動的機率相當,換句話說,預期未來將出現雙向波動的現象,從長天期的策略投資角度來看,保持「減碼」看法。投資等級信用債與10年期債券殖利率之間的利差並沒有像原先預期一樣擴大,進一步下調投資等級信用債的投資觀點。

富蘭克林坦伯頓精選收益基金經理人桑娜.德賽認爲,美國長天期公債殖利率仍有上揚空間,原因包括美國經濟比預期強韌、通膨難以快速降回聯準會目標的2%、美國公債供給將因高預算赤字而增加,考驗市場對公債的偏好需求。預期聯準會應會維持利率更高更長一段時間,策略上避免配置於太長天期的債券。

富達投資強調,儘管高利率可能帶來融資風險,但整體企業槓桿率維持健全,加上收益率具吸引力,所以對美國非投資等級債中性投資評等,並相對看好歐洲非投資等級債,主要是考量違約率較低、波動性較低及利差優勢,因此,給予歐洲非投資級債較正面投資評等。