理財週刊/資金追捧高殖利率成長股

產業透明度與成長動能佳是當前首要的選股方向,高股息殖利率營收成長股搭配營益率明顯拉昇爲篩選條件,是進退有據的策略。

文/馮泉富

過去一週臺股加權指數隨着美國科技股的走強,也突破了均線糾結區,一度攻抵接近一萬一千點;新臺幣的止貶回穩也是主要原因之一,讓原先場外觀望的外資,重新回到買超行列。

由於臺股與美股之連動性仍高,後勢發展型態仍得視美股爲馬首是瞻。目前訊息面比較有利多方的是原先市場擔憂的中美貿易紛爭,似乎有出現紓緩的現象。由川普總統指示商務部儘速讓中興通訊恢復營運的舉動觀察,川普此番言論被視爲向中方釋出善意,中國也立馬善意回應,將加快審查高通併購恩智浦一案,且電動車巨頭特斯拉(Tesla)也正式獲得上海營業執照,實現在中國設廠的計劃。

這一切髮夾彎的變化,顯示當初制裁中興通訊的目的只是爲了累積日後談判協商的籌碼,並無意真的挑起兩敗俱傷的貿易戰,果然是生意人的思考邏輯。這樣對資本市場的後勢研判至少去掉一個變數,可以更聚焦在基本面與貨幣政策之變化。

日前美國新公佈的五月密西根大學消費者信心指數初值爲98.8,優於市場預期的98.3,比去年同期增加了1.8個百分點,因此,美國消費市場的景氣可望維持在擴張的軌道。唯獨需留意的是,美國消費者對一年的通脹預期初值爲2.8%,高於四月終值2.7%。顯然,目前若要列舉影響美股短線的負面因素,通膨壓力之影響將是首位。

通膨壓力爲影響市場信心首位

日前新公佈的美國四月消費者物價指數(CPI),比前月上升0.2%,較去年同期上升2.5%,年增幅創去年二月以來新高(三月CPI年增2.4%)。

若排除波動性大的食品與能源價格,四月核心CPI月升0.1%,雖較前兩個月的月升幅0.2%和緩,但仍比去年同期上漲2.1%,仍處於聯準會(Fed)設定的2%目標之上。

另一個Fed偏愛的通膨指標,個人消費支出(PCE)物價指數,四月也觸及2%,這樣的數據將促使FED六月升息一碼幾乎已無懸念。

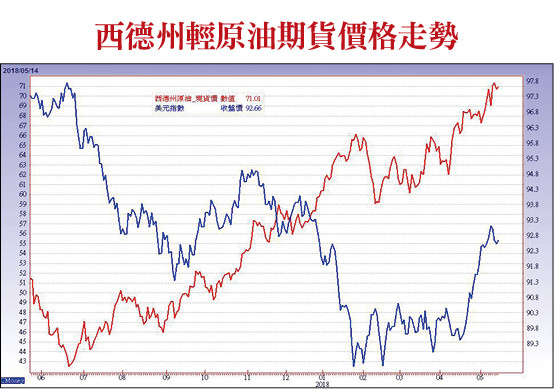

目前市場更關心的可能是國際原油價格的波動,如果國際油價持續上漲,就將是啓動FED下半年加速緊縮貨幣的最後一根稻草,也將導致股債兩市波動風險加劇。

由於目前國際原油價格仍挺在每桶70美元以上,經由原物料與運輸價格的傳導效應,美國核心CPI年增幅可能很難回降到2%以下,因此研判,在六月美國FOMC會議開完以前,除非美國景氣基本面或指標企業出現令市場更驚豔的利多,蓋過市場對加速升息之恐懼,否則美股應是區間波動的行情機率最大。

產業透明度+成長動能佳 選股兼顧攻防兩方向

將焦點拉回臺股,截稿前MSCI指數編纂公司公佈半年度調整結果,因中國A股納入MSCI新興市場之排擠,臺股於新興市場指數權重調降0.21個百分點(調整後佔一直1.13%),亞洲除日本指數權重調降0.25個百分點(調整後權重佔12.84%)。本次權重調整預估將影響33~34億美元,換算約爲一千億元新臺幣將流出臺股。

另外,在美元指數未明顯轉弱以前,也暫時不能過度期待外資大幅加碼的力道。因此,臺股現階段走勢也將呈現區間整理的波動,盤面結構將屬於個股表現居多。

至於選股的策略,可分爲兩部分,可選擇現金殖利率相對高爲主要條件,搭配營收之增長力道爲次要條件來篩選,這是屬於防禦型選股策略。另一種策略,可由營益率明顯拉昇爲條件來篩選,其代表營運體質明顯改善的基本面選股策略。

先就防禦型策略來篩選,假設現金殖利率達3%以上,四月營收年增率10%以上,產業景氣透明度佳者,是現階段穩健投資的選項之一。例如恆耀(8349),主要產品爲車用及工業用扣件,恆耀爲全球前十大扣件大廠,年產能達十萬噸,全球市佔率約4~5%,爲國內最大的車用扣件製造廠。

生產基地位在臺灣、德國、廈門、蘇州等地,臺灣工廠在保安跟仁德,中國在蘇州有五家公司,在廈門有四家公司,還有2014年收購的德國螺絲廠ESKA,目前在全球五個國家(臺、中、美、德、泰)共有21個生產及銷售據點。

產品約80%應用在汽車(Auto OEM佔40%、Tiers1 30%、Non-Auto OEM 佔17%(電子電機)、其他佔12%),銷貨對象是汽車廠或是Tiers大廠(如ZF、TRW…等)本身是組裝廠的公司,跟同業是出給經銷商再賣給OEM廠的模式不同,因此利潤空間相對較大。以銷售地區別比重而言,目前美國及歐洲皆佔30%,亞洲佔40%。

恆耀持續在德國廠開發鋁製扣件,選擇在歐洲開發鋁製螺絲的主因是歐系車零組件鋁製的比重較高,由於鋁製品必須搭配使用鋁製螺絲,目前鈑材跟引擎都採用鋁製品的比率持續提升,帶動市場需求同步成長。

鋁製螺絲的關鍵在於鋁合金材質的混料比例以及熱處理等技術,恆耀目前爲全球屬一屬二有量產能力的公司,另一家競爭對手也是德國公司(Lisy,2016年營收爲2400萬歐元),鋁製螺絲產品的主要客戶爲賓士、福斯、BMW。

不同於一般扣件廠僅爲車廠的Tier2供應商,恆耀採取爲客戶提供一站式購足,且幫助客戶管理大中華區採購及提供庫存管理之營運模式,全球前五大車廠VW、Toyota、GM、Ford、FCA 等均爲恆耀客戶。

雖然2017~2018年中國整體車市在購置稅優惠政策逐漸退場下,成長率僅在3~5%,但恆耀透過幫助客戶管理大中華區採購及庫存管理,近年中國廠營運成長均大於整體中國車市成長率,2017年廈門廠營收年成長爲16.5%,2018年將提升對客戶滲透率,預估廈門廠年營收可成長12~15%。

股息殖利率4.9% 今年EPS約7.24元

恆耀四月宣佈將以0.64億美元收購廈門廠45%股權,預計將於第三季完成收購動作,收購完成後,恆耀對廈門廠持股將提升至100%。由於去年廈門廠獲利約5.6億元臺幣,預估今年獲利成長性可望達10%,完成收購後,廈門廠獲利貢獻將可呈現顯著提升。

另外,恆耀爲Tesla M3扣件供應商,滲透率達五成,展望2018年,預估M3出貨量將提升至20~25萬臺,佔恆耀出貨比重將提升至1~2%。

市場法人認爲2018年在對客戶滲透率提升下,預估營收約112.2億元,年增8.4%,預估稅後淨利8.42億元,年增22.2%,EPS估約7.24元,其將配發5.6元現金股利,殖利率達4.9%,進可攻退可守。