操盤心法-季線反壓量縮整理 蘋概股表現可期

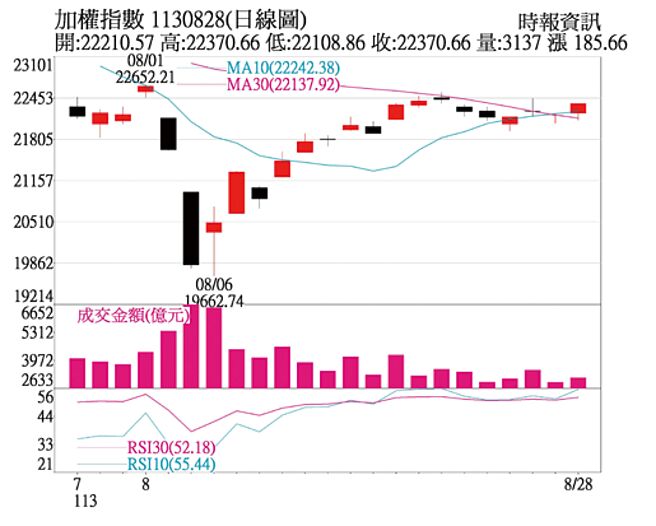

加權指數1130828

市場消息:在全球央行年會期間市場關注焦點不外乎是美國聯準會(Fed)主席鮑爾的演說,其在年會中釋出鴿派言論,市場幾乎確認Fed將於9月開啓降息循環。上週美國勞工統計局大幅下修非農就業數據81.8萬人,創下15年新高,該數據顯示美國就業市場不如先前數據表現的那般強勁,也是推動Fed重啓寬鬆的因素之一。

雖美國有望開啓降息,然而日本8月初公佈的6月實際薪資27個月來首次上漲,7月核心消費者物價指數(CPI)年增2.7%連續35個月呈現揚升,且高於日本央行設2%的目標,在通膨增溫下加息預期仍存。

另外,日本銀行(央行)總裁植田和男出席日本國會特別聽證會表示,若經濟和通膨符合預期,仍可能進一步升息,再加上日本實質利率偏低尚存正常化空間,推估到明年上半年期間尚有加息的可能性,後續仍須留意日本貨幣政策緊縮對全球資本市場的影響。

盤勢分析:臺股加權指數多方在觸及4月低點19,291後反攻,然而在季線附近賣壓出現,多方數次挑戰季線未果,8月中至今指數於月線與半年線間震盪整理,成交量自8月7日開始月均量持續回落,目前月均量約4,075億元,8月7日以來成交量多落於月均量以下,量能不足也限制多方上攻動能,就價量觀之臺股落入整理機率偏高。

在籌碼面上,投信表現積極,近期16個交易日僅1日賣超,然反觀外資在16個交易日有11呈現賣超,外資操作仍偏保守下,短線限制多方反攻的空間。

整體而言,雖有美國降息寬鬆在即,然資金供應的重要來源日本卻有走向緊縮之慮,爲資本市場反彈投入不確定性,限制資本市場表現,因此操作上仍應以擇股重於擇市。

投資建議:Fed在9月開啓降息循環幾乎可確認,債券型商品持續吸引投資人目光,然而近期美元相對新臺幣表現弱勢,對於美元商品的報酬率造成限縮,投資存續期間較短的美元債券ETF對殖利率變動敏感度低,容易讓匯差侵蝕報酬,因此在債券ETF投資人仍應將目光置於存續期間較長的美債ETF。

蘋果9月10日新機發表市場對於新機發表與銷售充滿期待,除此之外無論蘋果或是安卓系統AI功能皆將或已步入手機之中,市場預估AI進入手機將帶動高階智慧型手機的銷量表現,再加上智慧型手機市場低谷已過,2024年下半年到2025年手機銷售表現值得期待。

國內重要蘋概股有望因而受到帶動,其中製造代工的鴻海下半年將受惠蘋果銷售增溫與AI伺服器出貨營運表現可期,鏡頭模組的大立光與玉晶光除有下半年手機出貨增溫題材,亦將受惠鏡頭升級的大趨勢,挹注營運與獲利。